最後更新時間: 2025 年 12 月 31 日

前言

近期市場波動,不只權值股回檔,許多二線股也面臨修正壓力。

面對手上持股的虧損,現在的你是什麼心態呢?

是選擇像鴕鳥一樣,刪除 APP 眼不見為淨,告訴自己:「只要不賣,就只是帳面數字,沒有賠錢」?

還是像老鷹一樣,手握現金,準備在錯殺時進場狙擊獵物?

在準備這篇文章時,我搜尋了網路上的討論,震驚地發現竟然有不少人真心認同「股票不賣就不算賠」這個觀念。

這讓我更確定必須寫下這篇文章。

今天我們就來聊聊:股票不賣,真的就不會賠嗎?

一起來看看當你選擇「住套房」時,背後正在付出哪些看不見的慘痛代價。

觀念釐清:帳面損益的陷阱

既然要聊「沒賣就不算賠」這個迷思,我們首先得搞懂兩個關鍵詞:「未實現損益」 與 「帳面虧損」。

- 未實現損益: 當你買進股票或基金後,價格會隨著市場波動。只要你還沒賣出,這筆隨著股價上上下下的浮動金額,就叫做「未實現損益」。

- 已實現損益: 代表你按下賣出鍵,錢真正落入口袋的那一刻。

簡單來說,你所有庫存持股的損益總和,就是未實現損益,而當這個數字是綠字(負值)時,就是俗稱的「帳面虧損」。

沒賣真的就不算賠嗎?

這是一個非常危險且錯誤的觀念!

沒錯,未實現損益還沒賣,就還沒「實現」。

但是真正來說你的資產就是縮水了。舉個例子來說:

今天你花 3 萬買一支iphone,結果蘋果一個月後大降價,新機只要 2 萬塊。

這時候,雖然你手上的手機沒賣掉(沒實現虧損),但如果這一刻你急需用錢,拿去通訊行或是二手拍賣,市場只會認定它值 2 萬。

你的「資產」就是縮水了 1 萬,不管你當初花了多少錢買它,這一萬元是真的拿不回來了。

股票也是一樣,你的資產價值是由「現在的市價」決定的,而不是你的「買進成本」。

股票不賣的 3 大隱形代價

很多人會安慰自己:「反正放著總有一天會漲回來。」

好,就算三年後真的讓你等到解套,價格回去了,但真的沒賠嗎?

這段期間你付出的代價,可能比直接認賠還要貴。

我們來拆解一下,死抱著股票不放,背後這三個「看不見的殺手」到底吃了你多少錢。

分別是機會成本,通膨,以及心態影響。

機會成本

機會成本,談的是資金使用效率

台股將近 2,000 檔股票,市場每天都在輪動,強勢股也很多。

當你的錢卡在一檔死氣沉沉的爛股票裡,你就等於放棄了外面所有的獲利機會。

因為「沒賣就沒賠」的心理,資金卡住,結果眼睜睜看著別人的股票一直在漲,這才是最讓人覺得可惜的事。

這就是所謂的「機會成本」

舉個最實際的例子:

假設你有 10 萬 套在虧損 20% 的股票裡(剩 8 萬)。

你有兩個選擇:

- 繼續凹單: 苦等它漲回 25% 才能回本(這可能要等很久,甚至等不到)。

- 直接換股: 把這 8 萬 拿出來,轉進去一支正在起漲的強勢股。

只要新買的股票表現比原本那支好,你就已經在賺錢了。不要為了救回過去的虧損,犧牲掉未來的獲利。

💡Richard|重點整理

錢卡在不會動的地方,就是損失了讓它在別處增值的機會!通膨與時間的損耗

在錢被套牢在股票的同時,

還會有個隱藏殺手,神不知鬼不覺的把你的資金抽走,那就是「通貨膨脹」

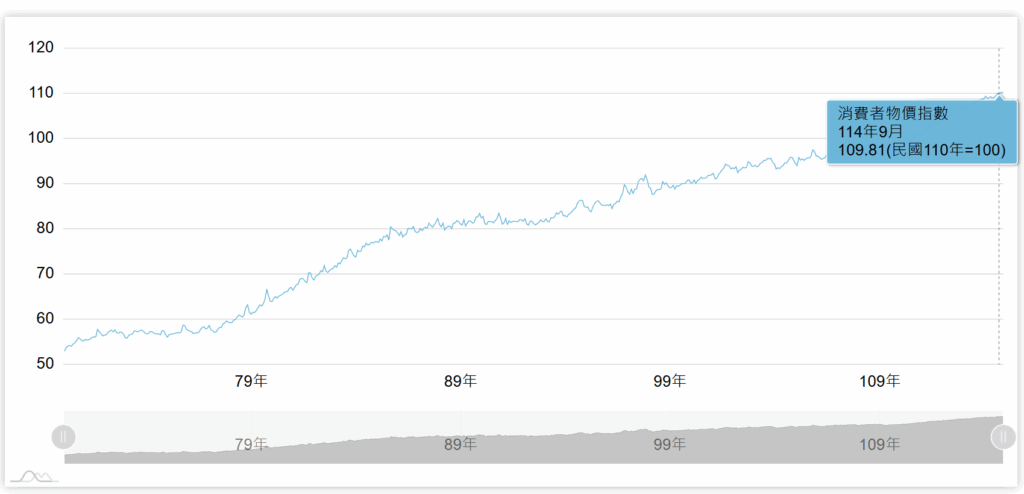

我們來看一項數據:

(資料來源:中華民國統計資訊網)

這是消費者物價指數數據圖,它記錄了歷年來的物價變化。 這張圖不用想得太複雜,我們只要看一個重點:

這項指數是以 民國 110 年 作為基準(指數 100)。

簡單來說,假設民國 110 年買一個東西是 100 元,到了今年(民國 113 年),同樣的東西你得花 109 元 才買得到。

代表什麼呢?代表你的錢購買力是持續下降的

如果你手上的股票這三年只是「沒賺沒賠」的原價賣出,實際上你的資產價值已經被通膨吃掉了將近 9%。

💡Richard|日常murmur

以前 1000 塊可以買很多東西,現在一下就不見了@@心態影響的耗損

第三個代價,也是最容易被忽視的,就是「心理資本的耗損」。

很多人是因為不想面對失敗,所以選擇不賣。

但現實是殘酷的,每次打開看盤 APP,那排綠色的虧損數字依然會映在眼前。

這不只是數字問題,它無形中會對你產生一種巨大的心理壓力,讓你開始自我懷疑:「我是不是不適合投資?」、「我的眼光是不是很差?」

千萬不要小看這種壓力。它會像慢性毒藥一樣,讓你失去投資最重要的「果斷」。

當你對自己的判斷失去信心,下一次真正的好買點出現時,你會猶豫,怕再次受傷,結果就是不敢進場,眼睜睜錯過上漲的機會。

殘酷現實:它可能永遠回不來

投資股票並不是跟股票談戀愛,股票也不會因為你不賣,就對你負責到底。

現實是殘酷的,股票跌到一定程度,是有可能會下市的!

一旦下市,你手上那些捨不得賣的股票,就會瞬間變成壁紙,價值歸零。

這邊可以延伸出一個話題:什麼樣的股票才值得「抱」?

很多人會問:「那到底什麼情況下,股票跌了比較容易漲回來?」

答案只有一個:「好公司」。也就是體質優良、獲利持續成長的公司,只是因為短期的市場恐慌而被錯殺。

這聽起來像是廢話,但要實際做到並不容易。你必須要有判別基本面的知識,以及在市場恐慌時保持冷靜的定力。

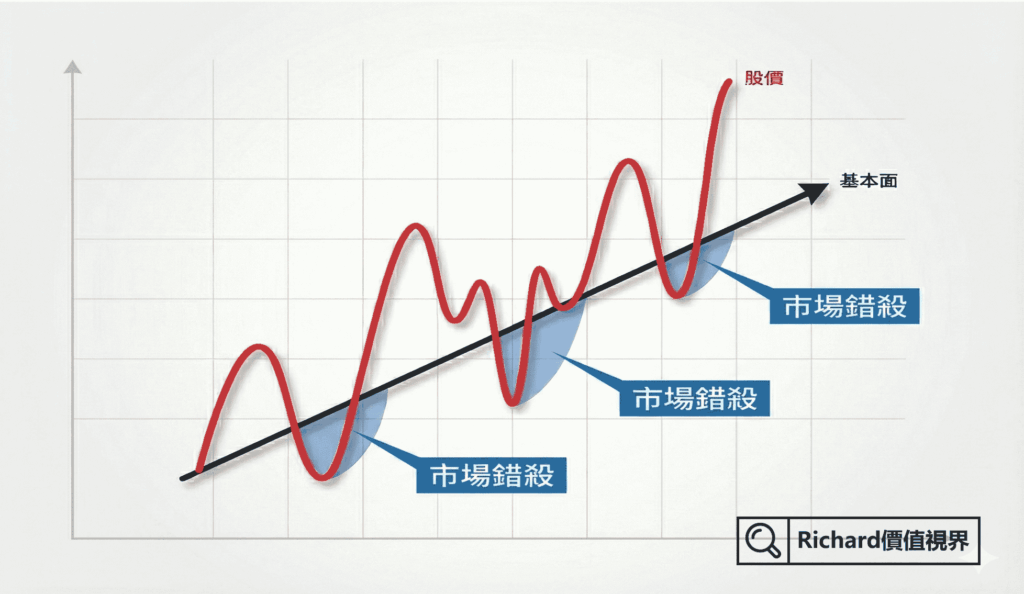

我們直接看圖,比較清楚:

✅ 情況一:好公司的走勢(被錯殺時是買點)

就像這張圖,黑線(基本面)是持續向上的,代表公司是持續成長的。

雖然紅線(股價)會像小狗一樣跑來跑去,有時候會跌到基本面之下(這就是我們說的「市場錯殺」)。

但因為公司本質是好的,股價最終還是會被基本面拉上去。這種時候的「套牢」,只要給它時間,通常都能連本帶利討回來。

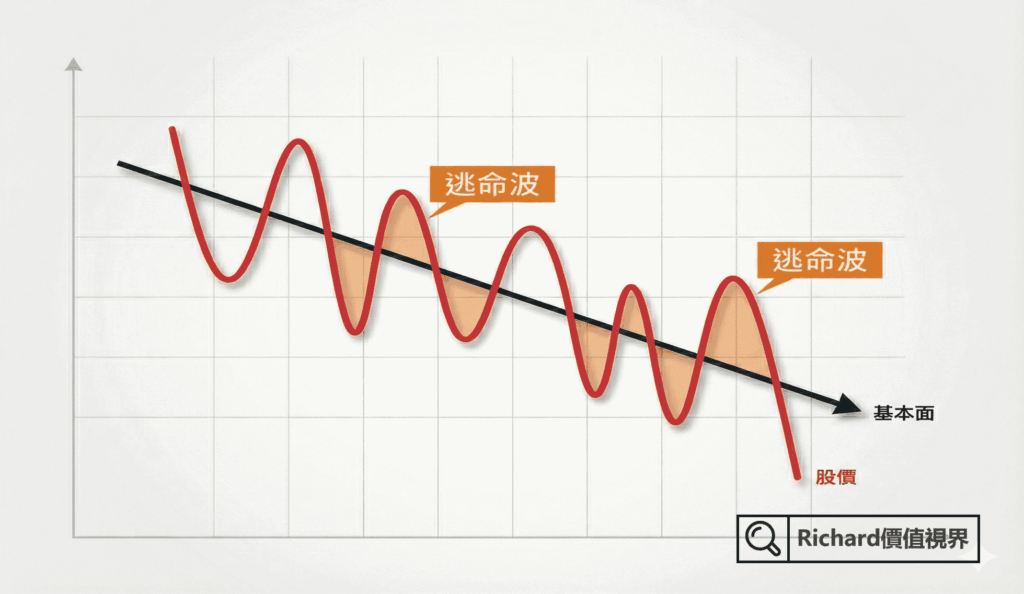

❌ 情況二:壞公司的走勢

但最怕的是這一種。

來看這張圖,黑線(基本面)已經開始走下坡了(可能是產業被淘汰、公司失去競爭力,甚至是公司內部出問題)。

這時候的股價下跌,不是錯殺,而是「價值回歸」。

雖然中間偶爾會反彈(也就是我們常聽到的:逃命波),但因為公司體質不好,股價的高點只會一波比一波低。

這種股票如果你抱著「不賣就不賠」的心態,最後的結局往往就是下市,或者跌到你懷疑人生。

判斷標準:現在該賣還是該留?

了解自己擅長的

講了這麼多代價與風險,最後我們回到執行面。

每個人進場的理由不同,這時可能會有人說:「Richard,我又不是因為基本面才買的!我看的是技術線型,它當時很強呀!」

沒錯!這也是一種投資方式。

但重點在於你的「進場動機」還在不在?

- 如果你是因為基本面進場:公司的獲利能力衰退了嗎?

- 如果你是因為技術面進場:當初看到的支撐線跌破了嗎?那個「強勢」的理由還存在嗎?

在進場動機已經消失時,就是該出場的時候。

千萬別因為技術面做錯了,就催眠自己改成「長期投資」基本面,這是賠大錢的開始。

如果你還是很猶豫,請閉上眼睛,問自己一個最誠實的問題:「如果我現在空手,手握這筆現金,以現在的股價,我還會買進這支股票嗎?」

這個答案將決定後續的動作:

- 會 ➡ 續抱,甚至加碼: 代表你真的看好它的價值(這是價值投資)。

- 不會 ➡ 立刻賣出,換股操作: 代表你也覺得它不值這個錢,那你為什麼還要留著它?(這是認錯停損)。

💡Richard|重點提醒

這部分請非常誠實的面對自己,不要欺騙自己內心的想法。

很多時候我們不賣,只是為了不想承認自己「看錯了」。👇 還是不知道怎麼執行?關於出場的詳細解說,這篇幫你整理好了

別把「投機」凹成「投資」

在決定後續操作時,還有一件事必須釐清:你這筆單,到底是「投資」還是「投機」?

很多人在買股票時常常沒想清楚:

- 投資 (Investment): 是因為看好公司未來的成長與獲利能力(看基本面)。

- 投機 (Speculation): 純粹是想賺取短期的價格波動差價(看技術面/籌碼面)。

市場上最危險的操作,就是「原本想進場投機賺便當錢,結果套牢了被迫變成『長期投資』」。

千萬不要拿「巴菲特也長期持有」來安慰自己。

巴菲特是因為公司好才持有,而不是因為賣不掉才持有。

👇 還是分不清楚自己在做哪一種?

結論

「停損」不是失敗,而是保護本金,讓機會再次出現時,有能力去把握。

看完這篇文章後,不妨打開股票APP,檢查自己的庫存。

究竟有哪些是早就該停損出場的股票?

股票出場後,把它紀錄下來,提醒自己下次不要再犯一樣的錯。

你有哪支股票套牢很久捨不得賣嗎?歡迎在下方留言分享你的經驗。

今天就分享到這裡

我是 Richard,有任何問題都歡迎在下方留言問我。 如果你想讓自己的交易更穩定、少一點情緒、多一點方法, 也可以訂閱我的電子報。

這樣在我發佈新文章、分享交易觀點或更新新的工具時, 你都能在第一時間收到通知。 希望能陪著你一起建立更穩定、可重複的交易方式。

如果有想私下和我說的,也歡迎寄信到這:info@r-alphagrow.com

謝謝大家,我們下次見。

如果覺得寫得不錯,也可以動動手指分享喔。你們的分享是我產文的動力!

👇👇👇